سرمایهگذاری در کرادفاندینگ

طرحهای تایید شده فرابورس ایران

بالاتر از سود بانکی

در طرحهایی با نرخ بازدهی تخمینی بالای ۴۵ درصد

سرمایهگذاری کنید و کسب سود بالاتر از نرخ بانکی را تجربه کنید

چرا باید در طرح های

ضمانت دار

دونگی

سرمایه گذاری کنیم؟

مجوز فرابورس

دونگی دارای مجوز شماره

۹۸/۵/۱۰۸۸۵۷ از فرابورس ایران

بوده و زیر نظارت

سبدگردان

توسعه فیروزه

فعالیت میکند.

ضمانت نامه تعهد پرداخت

اکثر این طرحها دارای

ضمانت نامه تعهد پرداخت از

بانکها

و یا صندوقهای

سرمایه گذاری هستند.

ضمانت نامه تعهد پرداخت

اکثر این طرحها دارای ضمانت نامه تعهد پرداخت از بانکها و یا صندوقهای سرمایه گذاری هستند.

سود بالا

طرحهای دارای ضمانت تعهد

پرداخت با پیش بینی سود بالاتر از ۴۵

سالانه بوده که بالاتر از سود بانکها

و صندوقهای درآمد ثابت است.

ضمانت نامه تعهد پرداخت چیست؟

بالاترین درجه از ضمانت در پروژه های تامین مالی میباشد و با عدم انجام تعهدات قراردادی، دونگی از صادرکننده ضمانت نامه وجه بدهی های سرمایه پذیر را مطالبه و به سرمایه گذاران پرداخت مینماید.

کاهش ریسک از دست دادن اصل سرمایه

چرا سرمایه گذاری با ضمانتنامه تعهد پرداخت؟

ا سرمایه گذاری با ضمانتنامه بانکی، میتوان از ریسک کاهش سرمایه فرار کرد و به عنوان یک موقعیت مناسب در هر نوع استراتژی و سبد سرمایه گذاری به آن نگاه کرد. اما بسیاری از سرمایه گذاران در سرمایه گذاری های کمریسک، سود پایینی را در نظر میگیرند، مانند سود سپرده بانکی. اخیراً، پلتفرم دونگی بر اساس مفهوم کرادفاندینگ، طرح هایی ارائه کرده که امکان سود بالاتر در کنار ضمانتنامه بانکی تعهد پرداخت را دارند. یکی از جذابیت های این طرح ها، سودآوری بیشتر از نرخ بهره بانکی طی یک سال است.

سوالات متداول

سرمایه گذاری با ضمانتنامه بانکی تعهد پرداختی می تواند اصل سرمایه را تضمین کند و سرمایه گذار از خطر کاهش اصل سرمایه دور می شود.

بله- تمامی طرح های ارائه شده دارای ضمانتنامه بانکی تعهد پرداخت، دارای تضمین بازگشت اصل سرمایه هستند.

به طور کلی سرمایه گذاران می توانند با حداقل یک میلیون تومان و بدون پرداخت کارمزد و مالیات نسبت به سرمایه گذاری خود اقدام کنند.

سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت از نظر اقتصادی به سرمایه گذاری گفته میشود که بتواند با پشتوانه یک بانک یا صندوق صادر کننده ضمانت نامه، بازپرداخت اصل سرمایه را تضمین کند. این نوع سرمایه گذاری با توجه به کاهش ریسک از دست دادن سرمایه و وجود پرداخت اصل پول در انتهای پروژه میتواند مورد توجه بسیاری از سرمایه گذاران قرار بگیرد.

فهرست:

- کرادفاندینگ، سرمایه گذاری بالاتر از سود بانکی

- سرمایه گذاری کم ریسک با سودی بیش از بهره بانکی

- جمع بندی

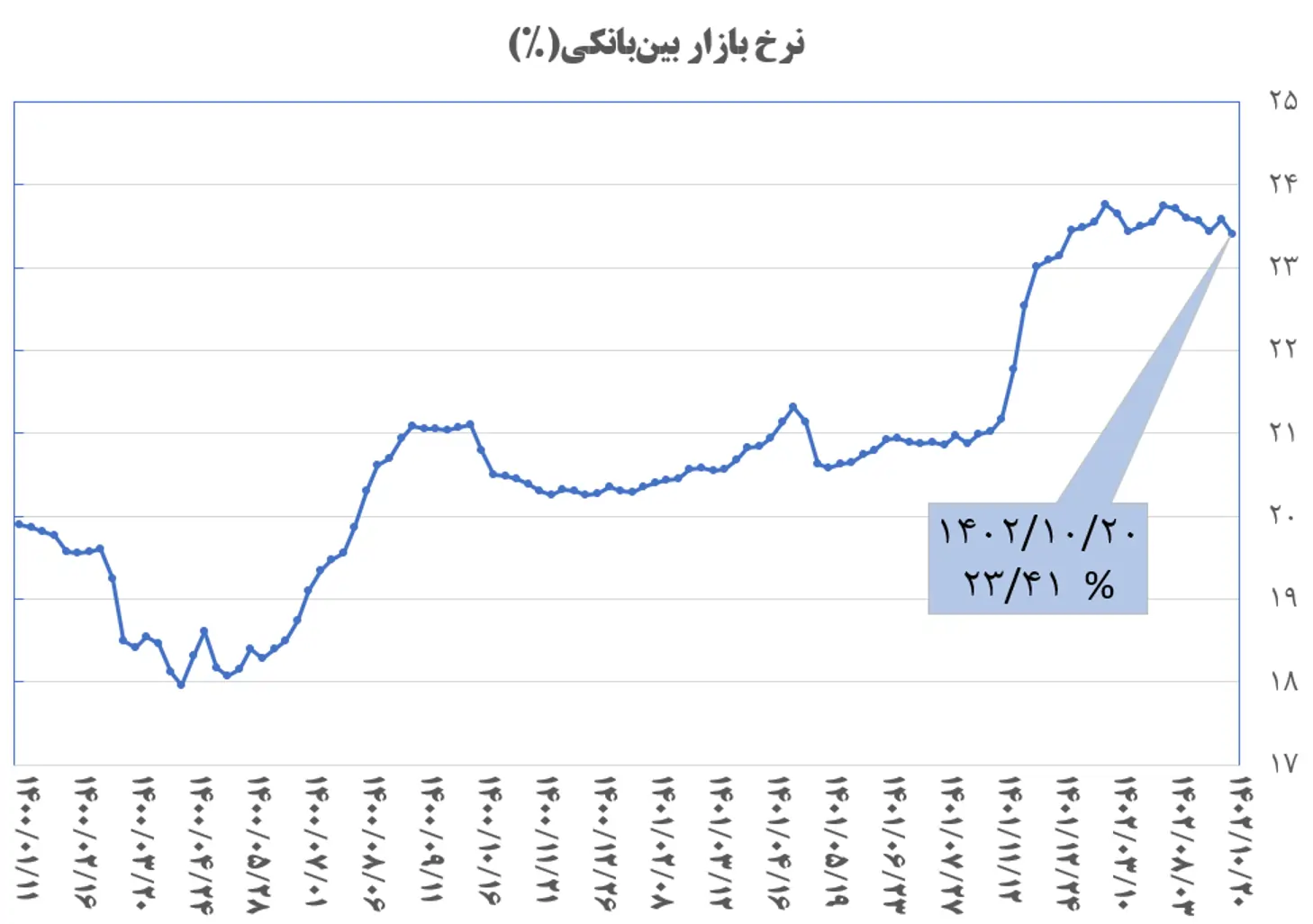

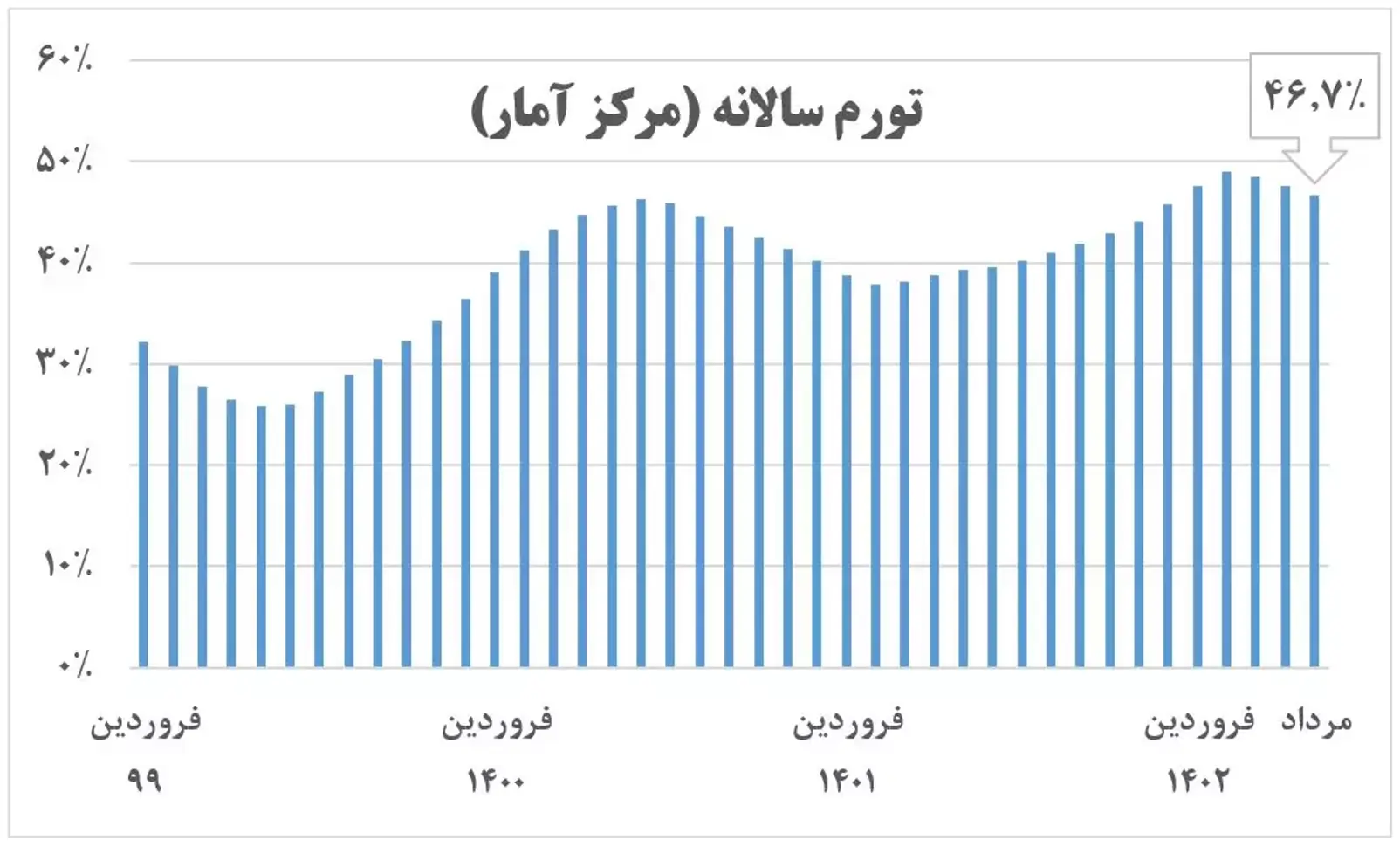

نکته ای که باید به آن توجه داشته باشید این است که در بسیاری از موارد سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت با سودهای متوسط یا پایین و عموما توسط بانک ها یا صندوقهای درآمد ثابت ارائه میشود. در این حالت سودآوری چیزی حدود 20 الی 25 درصد به صورت سالانه در نظر گرفته شده است که این میزان سودآوری در بسیاری از موارد کمتر از درصد تورم سالانه شناخته میشود. از این رو عملا سرمایه گذاری با ضمانت بانکی تعهد پرداخت بدین شکل نمیتواند مانع از کاهش ارزش سرمایه شود.

با در کنار یک دیگر قرار دادن دو نمودار زیر میتوان فاصله میان نرخ بهره بانکی (سود بانکی) و نرخ تورم طی یک سال گذشته را به خوبی مشخص کرد. بر این اساس میتوان گفت که سرمایه گذاری از طریق بانک، گرچه میتواند اصل سرمایه را تضمین کند و سود مشخصی را در پایان دوره به سرمایه گذار پرداخت نماید، اما در پایان این دوره سرمایه گذاری عملا ارزش واقعی سرمایه گذار به علت وجود تورم با کاهش مواجه شده است.

از این رو عملا سرمایه گذاران حرفهای به جز در موارد خاص مانند رکود ابزارهای بازار سرمایه سراغ سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت نمی روند، مگر این که بتوان سرمایه گذاری را کشف کرد که بتواند انتظار سود بالاتری از درصد سود بانکی را به همراه داشته باشد. حال سوال اینجاست که آیا چنین سرمایه گذاری وجود دارد؟

کرادفاندینگ، سرمایه گذاری بالاتر از سود بانکی

سرمایه گذاری با ضمانتنامه تعهد پرداخت بانکی آن هم با پیش بینی سودی بیش از سود بانکی و حتی درصد تورم آرزویی است که بر اساس مفهوم کرادفاندینگ عملی شده است. در دنیای اقتصاد و تجارت روشهای مختلفی برای سودآوری و سرمایه گذاری وجود دارد. موقعیت هایی مانند بازارهای مالی و سرمایه ای (بازار بورس)، بازار کالاهای فیزیکی (بازار طلا)، بازارهای ارز و انواع دیگر بازارها هر کدام موقعیتهای مختلفی در اختیار سرمایه گذاران قرار میدهد.

نکته ای که باید به آن توجه داشته باشید این است که در غالب این موارد امکان تضمین بازپرداخت اصل سرمایه و سود حاصل از سرمایه گذاری آن، آن هم از طرف یک بانک، پیش بینی نشده است و همانطور که گفتیم در موارد کمریسک تر مانند سرمایه گذاری بانکی و سرمایه گذاری در صندوقهای درآمد ثابت سود حاصله بسیار پایین تر از درصد تورم سالانه است.

کرادفاندینگ بر اساس تامین مالی کسبوکار نوع نسبتا جدیدی از انواع سرمایه گذاری محسوب میشود که میتواند با تضمین بازپرداخت اصل سرمایه در طرح های دارای ضمانت تعهد پرداخت، در اکثر موارد با پیش بینی سودی بالاتر از سود بانکی برای سرمایه گذاران خود به همراه داشته باشد، اما چگونه؟

چگونگی کارکرد کرادفاندینگ

مسلما در این فرصت کوتاه نمی توان به تمام ابعاد کرادفاندینگ اشاره کرد و با تمام جنبههای آن آشنا شد، با این حال بهتر است به صورت کلی بدانیم کراد فاندینگ چیست و چگونه میتواند اصل سرمایه را در یک موقعیت سرمایه گذاری تضمین کند.

کرادفاندینگ به معنای سرمایه گذاری جمعی است، یعنی دقیقا همان اتفاقی که در دنیای بورس و بازارهای مالی رخ میدهد بر اساس این مفهوم قابل توضیح است. در این ابزارها، سرمایه گذاران خرد و کلان در کنار یک دیگر سرمایه مورد نیاز شرکتهای سرمایه پذیر را بر اساس خرید اوراق بهادار آنها تامین میکنند. بنابراین سرمایه گذاران با خرید اوراق بهادار (به قیمت و تعداد مشخص) عملا به عنوان شرکای تجاری آن شرکت شناخته میشوند، از این رو در سود و زیان آن به شکلهای مختلفی سهیم خواهند بود.

مثالی از عملکرد کرادفاندینگ

سرمایه گذاری با ضمانتنامه تعهد پرداخت بانکی در کرادفاندینگ مدل جذابی است که کمی بیشتر در خصوص آن صحبت میکنیم. فرض کنیم شرکتی برای ایجاد یک خط تولید جدید نیاز به یک میلیارد تومان سرمایه داشته باشد، این شرکت میتواند از طریق درامد یا سرمایه هایی که در اختیار دارد این نیاز مالی را تامین کند، اما اگر شرکت گردش مالی کمتر از نیاز مالی خود داشته باشد ناچار است از منابع مالی دیگری بهره مند شود. این شرکت اگر بخواهد میتواند با فروش درصدی از مالکیت خود و به دست آوردن شرکای تجاری و مالی جدید این نیاز را تامین کند و یا دست به دامن منابع مالی خارج از شرکت شود. در این صورت دو حالت عمومی وجود دارد:

- استفاده از مسیر بانکی و دریافت تسهیلات

در این روش شرکت موظف است بر اساس شرایط بانکی و سود تعیین شده توسط بانک عمل کند. همه ما به خوبی میدانیم که این مسیر تا چه اندازه میتواند سخت و زمانبر باشد. یک شرکت برای این کار لازم است اعتبار مالی و تجاری خوبی داشته باشد که همین مسئله باعث شده بسیاری از شرکتهای کوچک و متوسط کمتر بتوانند از این موقعیتهای مالی بهره مند شوند.

- استفاده از مسیر کرادفاندینگ

در این روش سرمایه گذاران خرد و کلان در کنار یک دیگر سعی میکنند نقش بانک را ایفا کنند. بنابراین عملا شرکت میتواند فارغ از پروتکلهای تعیین شده توسط دولت و بانک اقدام به دریافت سرمایه مورد نیاز خود کند. در این روش شرکتهای کوچک و متوسط نیز میتوانند نسبت به تامین مالی خود اقدام کنند، تنها کافی است ضمانتی معتبر برای ورود به این مسیر ارائه دهند. برخی از شرکتها اقدام به ارائه ضمانتنامه بانکی تعهد پرداخت میکنند که ریسک تامین سرمایه آنها را ناچیز میکند. سرعت و سهولت در تامین سرمایه از جمله مهمترین مزایای این روش شناخته میشود.

دونگی و سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت

دونگی پلتفرمی مالی در ایران محسوب میشود که در حوزه کرادفاندینگ برای کسبوکارها فعالیت میکند. در این پلتفرم شرکتهای کوچک، متوسط یا بزرگ با ارائه طرحهای اقتصادی و توجیهی خود میتوانند نسبت به تامین مالی از طریق سرمایه گذاران خرد و کلان اقدام کنند.

سرمایه گذاران میتوانند با حداقل یک میلیون تومان در هر کدام از این طرحهای سرمایه گذاری ارائه شده شروع به سرمایه گذاری کنند، به این موضوع توجه داشته باشید که طرحهای ارائه شده در دورههای سرمایه گذاری مختلف (دو تا دوازده ماهه) ارائه میشود و همین موضوع باعث شده سرمایه گذاران قدرت انتخاب بالایی بر اساس استراتژی سرمایه گذاری خود داشته باشند.

همانطور که عنوان کردیم این سرمایه گذاری را میتوان یک نوع سرمایه گذاری با ریسک بسیار پایین بدانیم چرا که اصل سرمایه در پایان دوره به سرمایه گذار باز میگردد، و یک بانک یا صندوق این بازپرداخت را تضمین کرده است.

سرمایه گذاری کم ریسک با سودی بیش از بهره بانکی

همانطور که عنوان کردیم سرمایه گذاری کم ریسک عموما با سودی کمتر از سایر بازارهای مالی و کمتر از میزان تورم ارائه میشود. به طور مثال بانک ها امکان سرمایه گذاری با سود 20 الی 25 درصد طی یک سال را برای سرمایه گذاران خود فراهم کرده اند و این میزان سودی است که عملا نمی تواند ارزش سرمایه را طی این دوره سرمایه گذاری حفظ کند.

طرحهای ارائه شده در دونگی با ضمانتنامه بانکی تعهد پرداخت به نوعی طراحی شده اند که پیش بینی سود بیش از درصد بانکی را برای سرمایه گذاران به همراه داشته باشد. بر این اساس عملا در پایان دوره علاوه بر کاهش ریسک از دست رفتن سرمایه، سود حاصله میتواند ارزش سرمایه را حفظ کند.

یکی از مهمترین دلایلی که باعث شده است سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت در دونگی با درصدی بیش از نرخ بهره بانکی امکان پذیر باشد این است که شرکتهایی بالغ و مجرب درخواست تامین مالی میدهند که عملا بازار بزرگی را در اختیار داشته و تجربه قبلی در اجرای طرحها را هم دارند. در واقع در این مدل، طرح هایی ارائه میشود که روند اقتصادی مشخصی دارد و کمتر تحت تاثیر سایر بازارها یا عدم قطعیت فروش قرار میگیرد. به طور مثال در یک طرح عنوان میشود که در صورت تامین مالی، خط تولید ذکر شده راه اندازی میشود و با راه اندازی این خط تولید ۸۰درصد سودآوری طی یک سال برای شرکت ایجاد میشود و شرکت توان تولید و فروش این محصولات را نیز دارد. بنابراین عملا شرکت میتواند با اطمینان بر اساس بازاری که در اختیار دارد و بر اساس توان تجاری خود سودآوری حاصل از اجرایی شدن طرح را با دقت بالایی پیش بینی کرده و با دریافت سرمایه، طرح خود را اجرایی کند.

جمع بندی

سرمایه گذاری با ضمانتنامه بانکی تعهد پرداخت این امکان را به شرکتها و کسبوکارها میدهد که با ارائه طرحهای اقتصادی و توجیهی خود، از طریق جذب حمایتهای مالی از سرمایه گذاران خرد و کلان، منابع لازم برای اجرای طرحهای خود را تأمین کنند. سرمایه گذاران نیز با حداقل یک میلیون تومان میتوانند در این طرحها شرکت کنند. این سرمایه گذاری با ریسک بسیار پایینی همراه است چرا که اصل سرمایه در پایان دوره با ضمانتنامه بانکی تضمین شده است.

این نوع سرمایه گذاری برای شرکتهایی مناسب است که تجربه و بازار قابل قبولی دارند و میتوانند سودآوری طرحهای خود را با دقت بالایی پیش بینی کنند. این شرکتها با ارائه ضمانتنامه مناسب، میتوانند به سرعت منابع مالی مورد نیاز خود را جذب کنند و طرحهای خود را اجرایی کنند. این سرمایه گذاری برای سرمایه گذاران نیز مزایایی دارد. چرا که با مبالغ کم میتوانند در پروژههای جدید و نوآورانه سرمایه گذاری کرده و از سود بالایی برخوردار شوند.